En la esfera financiera, la emisión de eurobonos se ha convertido en una herramienta clave para los países que buscan acceder a los mercados internacionales de capital y asegurar financiamiento a largo plazo. El reciente anuncio de Costa Rica sobre la iniciación de una nueva serie de eurobonos por un monto de $1.500 millones, con un horizonte de 31 años hasta su vencimiento en 2054, es una clara señal de las ambiciones del país en fortalecer su infraestructura financiera y cumplir con sus objetivos fiscales a largo plazo.

Desde Clare Facio Legal, reconocemos que este paso adelante en la estrategia financiera del país no solo demuestra la confianza de los mercados internacionales en la economía costarricense, sino que también establece un precedente para la gestión de la deuda y la planificación financiera del gobierno. Como firmes creyentes en el potencial de Costa Rica y como defensores del desarrollo económico a través de la inversión inteligente, nos posicionamos para analizar y discutir el impacto y las implicaciones de este movimiento financiero para los actores del mercado y la economía en general.

Con una mirada experta en el contexto económico y legal, en la siguiente exploración, Clare Facio Legal detallará cómo este hito se integra dentro de una estrategia más amplia de desarrollo financiero y cómo puede servir como catalizador para futuras inversiones y para el crecimiento sostenible del país.

Costa Rica lanza $1.500 millones en Eurobonos al mercado.

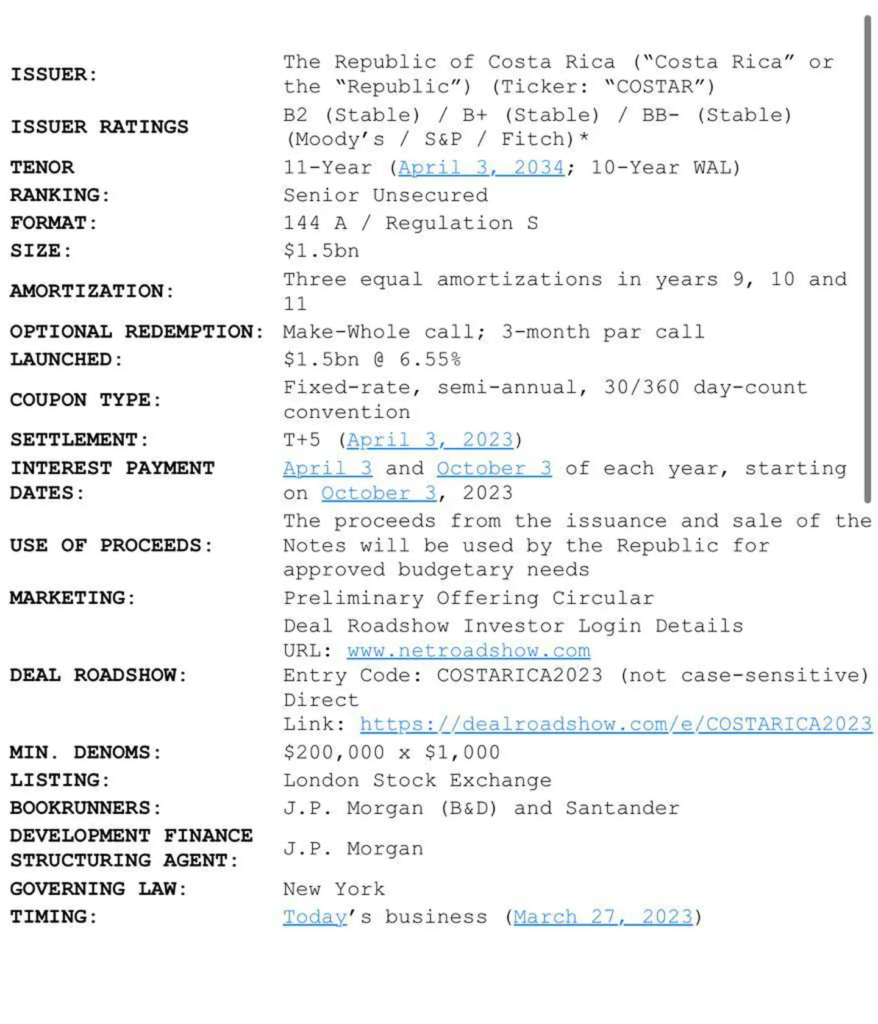

La reciente movida de Costa Rica en los mercados internacionales, con la emisión de eurobonos por un valor de $1.500 millones, es un reflejo de una estrategia financiera cuidadosamente calibrada que busca optimizar el perfil de la deuda del país y asegurar recursos para proyectos de desarrollo a largo plazo. Esta emisión, con vencimiento en 2054, se distingue por su extenso plazo, lo que permite una visión de financiamiento a largo alcance y una señal de confianza hacia las instituciones financieras y económicas del país.

La estructura de amortización de los bonos, con pagos equitativos programados para los años 2052, 2053 y 2054, y una tasa de interés aproximada del 8%, manifiesta una planificación financiera que busca equilibrar las cargas fiscales a lo largo del tiempo, evitando presiones excesivas sobre las finanzas públicas en cualquier punto específico del horizonte temporal. Esta tasa, en el contexto actual del mercado, se considera competitiva y refleja un equilibrio entre el costo del endeudamiento y la atracción de inversionistas.

Respaldo de la Asamblea Legislativa para colocar hasta $5.000 millones en deuda en un plazo de 3 años.

Este esfuerzo es parte de un plan más amplio, respaldado por la Asamblea Legislativa, que autoriza la colocación de hasta $5.000 millones en un plazo de tres años, lo que muestra una estrategia de financiamiento estructurada y de largo plazo, alineada con los objetivos fiscales y de desarrollo del país. El hecho de que esta sea la segunda emisión por un monto similar en el año subraya la capacidad de Costa Rica para acceder a financiamiento externo en condiciones que son favorables y sostenibles.

En Clare Facio Legal, consideramos que la administración actual de la deuda y las operaciones de financiamiento son indicativas de una gestión a largo plazo por parte del gobierno. En este contexto, ofrecemos nuestro conocimiento y experiencia para asesorar a nuestros clientes, tanto locales como internacionales, en la comprensión y aprovechamiento de las oportunidades que estos eventos financieros presentan.

Nuestra práctica en finanzas y derecho comercial y capacidad multi-idioma nos posiciona de manera única para brindar orientación especializada en la navegación por los mercados de deuda, la inversión en bonos soberanos y la evaluación de las implicaciones legales y fiscales de estas transacciones financieras.

Este tipo de operaciones financieras no solo captan la atención de los inversores por el potencial de retorno, sino que también son un barómetro de la salud económica de un país y su capacidad para cumplir con sus obligaciones a largo plazo. Por lo tanto, el análisis de estos movimientos se convierte en un componente esencial para cualquier entidad interesada en las dinámicas financieras de Costa Rica.

La emisión de eurobonos por parte de Costa Rica no solo es una muestra de confianza y estabilidad, sino que también sirve como un llamado a la acción para aquellos que buscan participar en el crecimiento económico del país.

En Clare Facio Legal, estamos listos para asistir a los inversionistas en la interpretación de estos desarrollos y en la ejecución de estrategias de inversión que se alineen con este nuevo y auspicioso entorno financiero.

¿Qué es un Eurobono?

Los eurobonos, en el contexto costarricense, son instrumentos de deuda externa emitidos por el Ministerio de Hacienda con el propósito de captar recursos de acreedores internacionales. Este tipo de deuda permite al gobierno costarricense endeudarse en mercados globales, generalmente en condiciones más favorables que las que encontraría localmente. La necesidad de recurrir a los eurobonos surge para diversificar las fuentes de préstamos y encontrar tasas de interés más competitivas que las disponibles en el ámbito nacional.

En Costa Rica, estos bonos suelen contratarse en dólares y ofrecen una cantidad de dinero específica, junto con una tasa de interés y un plazo definido para su devolución. Son conocidos como eurobonos porque originalmente se implementaron en Europa, y aunque el nombre pueda sugerirlo, no necesariamente se emiten en euros. Tradicionalmente, estos bonos han pagado intereses semestrales a sus tenedores.

El gobierno costarricense se ha inclinado hacia este mecanismo de financiamiento con el objetivo de atender y reestructurar su deuda interna. Frente a tasas de interés internas más altas, los eurobonos presentan una opción de endeudamiento con intereses menores, permitiendo al gobierno manejar de manera más eficiente su carga de deuda y liberar recursos para reducir el déficit fiscal y financiar gastos públicos sin competir con el sector privado por el financiamiento local, lo cual podría elevar las tasas de interés internas.

Para concluir sobre el reciente inicio de la emisión de eurobonos de Costa Rica, podemos afirmar que este movimiento es una demostración tangible de la confianza que el mercado internacional tiene en la estabilidad y perspectivas económicas del país. La emisión de una nueva serie de eurobonos por $1.500 millones, con un plazo de 31 años y con vencimiento en 2054, refleja un esfuerzo estratégico del Ministerio de Hacienda para optimizar el perfil de la deuda del país y para financiar de manera eficiente las necesidades presupuestarias y de inversión pública.

Estas operaciones, que incluyen tres amortizaciones equitativas en los últimos tres años del bono y una tasa de interés aproximada del 8%, están alineadas con el plan aprobado por la Asamblea Legislativa, que contempla la colocación de hasta $5.000 millones en un plazo de tres años. Este es un indicador positivo de la gestión financiera y la planificación a largo plazo que está llevando a cabo el gobierno, lo cual, sin duda, contribuye a una imagen sólida de Costa Rica en los mercados financieros internacionales.

En Clare Facio Legal, comprendemos la importancia de estos acontecimientos para nuestros clientes y el impacto que tienen en las decisiones de inversión y financiamiento. Con un enfoque en brindar asesoría legal especializada, estamos preparados para guiar a inversionistas y entidades financieras a través de las complejidades del mercado de capitales costarricense, aprovechando las oportunidades que surgen de estas dinámicas financieras para maximizar sus resultados y consolidar su presencia en el ámbito económico del país.